Consórcio de Veículos: saiba como funciona.

O sonho de muitas pessoas é comprar seu carro, ou moto, e ser feliz por aí. Mas poucos têm essa grana para dar à vista, e muitas vezes fazem um financiamento. No entanto, existe outra modalidade de crédito que pode ajudar você a realizar esse sonho, sem juros. O consórcio de veículos pode ser uma solução para você.

O que é um consórcio de veículos?

É uma modalidade de crédito na qual pessoas se juntam para cada uma pagar uma parte do bem. Ele funciona ao contrário do financiamento normal em que você pega o dinheiro emprestado e, depois, paga com juros.

No consórcio, basicamente, você paga o banco antes de comprar o bem e tem o dinheiro para comprar à vista. Mas também tem a opção de ser contemplado em um sorteio e receber o bem antes. Nesse caso, você continua pagando após a contemplação.

Como funciona consórcio de veículos?

Ele funciona como um financiamento em grupo. Você e outras pessoas desejam comprar um veículo, contribuem com uma parcela mensal para montar uma espécie de poupança conjunta.

Todos os meses acontece um sorteio, no qual uma pessoa do grupo é selecionada para receber a carta de crédito. Ou seja, ela recebe o dinheiro para efetuar a compra.

Se você não quer esperar até o final do consórcio para receber o dinheiro, pode dar lances, como um leilão. Quem der o maior valor, leva a carta de crédito.

Quando você faz um consórcio de carro, na hora de decidir os valores que irá pagar, você escolhe o tipo de veículo que quer comprar e paga no consórcio o valor do bem em seu preço tabelado.

Os consórcios mais comuns são os administrados pelos bancos. Você paga e eles cuidam de tudo.

Quais as vantagens?

Existem alguns benefícios bastante atraentes.

- Não tem taxa de juros. Você apenas paga uma taxa administrativa pelo contrato do consórcio;

- Você que escolhe o valor das parcelas e em quanto tempo quer pagar;

- Você até pode não achar, mas existem chances de ser sorteado no primeiro mês;

- Prazo de pagamento. Um consórcio de carro pode durar até em média 72 meses, se você desistir do processo, é possível resgatar seu dinheiro pago.

Como faço para pagar as parcelas?

Quando você faz parte de um consórcio de veículo, receberá os boletos na sua casa ou por e-mail. Basta pagar no aplicativo do banco ou caixa eletrônico.

Consórcio Porto Seguro

A Porto Seguro existe desde 1945 e é reconhecida como uma das maiores seguradoras do País, nos segmentos de Seguro Auto e Residência. São quase 14 mil funcionários, cerca de 13 mil prestadores, mais de 36 mil corretores parceiros, e mais de 9 milhões de clientes. E é com toda essa expertise que a empresa também atua nas áreas de seguro de vida e previdência.

Em média, a Porto Seguro realiza cerca de 1.300 contemplações por mês. São 300 grupos em vigência, 50 bens entregues por dia, mais de 120 mil clientes ativos e mais de 100 mil contemplações em toda sua história.

Planos que melhor cabem no seu bolso:

Cada opção varia de acordo com o valor do bem a ser financiado (entre R$ 25 mil e R$ 125 mil), com diferentes prazos máximos para pagamento e contemplação:

- Crédito de R$ 25 mil a R$ 50 mil: 50 meses para pagar e taxa de administração de 16,5%;

- Crédito de R$ 34 mil a R$ 65 mil: 72 meses para pagar e taxa de administração de 18%;

- Crédito de R$ 62,5 mil a R$ 125 mil: 80 meses para pagar e taxa de administração 15,5%.

Outra forma é comprar uma cota de um grupo que já está em andamento. Isso possibilita que esses prazos possam ser menores e uma possível agilidade na contemplação.

Por que contratar o consórcio de veículos da Porto Seguro?

Ao adquirir um consórcio de veículos da Porto Seguro, você pode escolher a carta de crédito com o valor que mais se adequa às suas necessidades. Além disso, essa modalidade de compra é um meio de aquisição de bens ou serviços de forma parcelada e sem juros. Você paga uma taxa de administração que é expressa na contratação, geralmente menor que a taxa de juros dos financiamentos.

Todos os participantes, em dia com o pagamento das parcelas, concorrem aos sorteios mensais que são transmitidos ao vivo pela internet. Também estão aptos a oferecer um lance com recursos próprios. Além disso, outros pontos positivos que o consórcio de imóvel Porto Seguro oferece são:

- Créditos de R$ 25 mil a R$ 125 mil;

- Parcelas mensais a partir de R$ 573,68 sem juros;

- Até 80 meses para pagar;

- Taxas diferenciadas, de acordo com o valor de crédito e tempo para pagar;

- Contemplações mensais por meio de lance ou sorteio;

- Ao ser contemplado por lance, é possível diminuir o valor das parcelas ou o prazo para pagamento;

- As assembleias são realizadas presencialmente ou em ambiente online;

- Pelo Portal do Cliente é possível acompanhar o andamento das assembleias, emitir segunda via de boletos, atualizar dados, simular e efetuar lances e realizar a busca de informações sobre a cota adquirida;

- O atendimento ao cliente é feito por chat, e-mail, telefone, celular e até presencialmente;

- Autorizado e Fiscalizado pelo Banco Central do Brasil, com garantia e segurança.

Faça a sua simulação e conte com a experiência e o suporte do seu Personal Banker em caso de dúvidas!

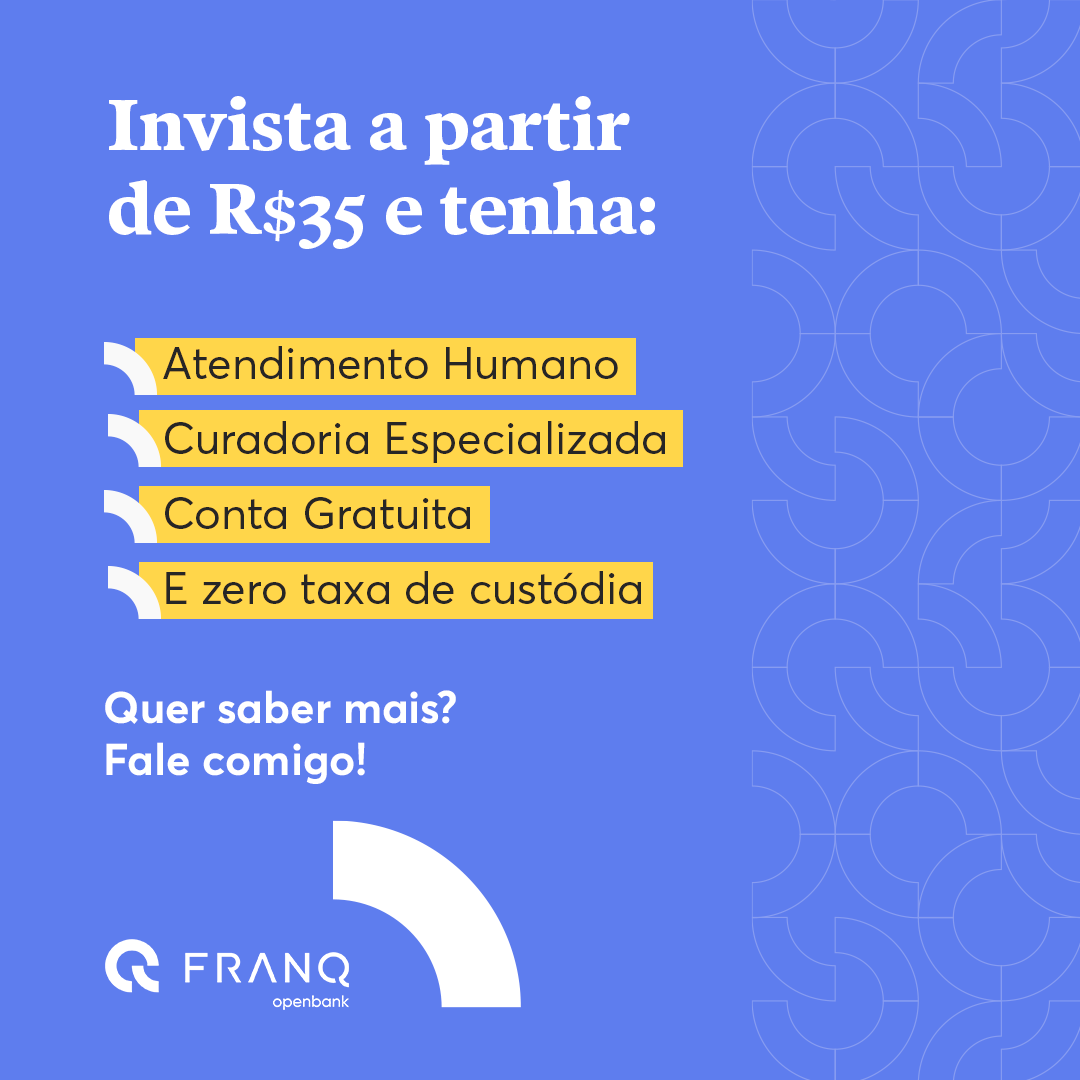

clique aqui e conheça nossa loja open banking virtual

clique aqui e conheça nossa loja open banking virtual

Você precisa fazer login para comentar.